आपकी आय पर पांच बोर्ड हेड के तहत कर लगाया जाता है। कुल मिलाकर आपकी मेहनत की कमाई से आपका खर्च मात्र निकल पाता है क्योंकि उसके अलावा सारा धन कर देने में चला जाता है। मार्केट में कई ऐसी योजनाएं हैं जो दावा करती हैं कि उन्हें लेने से कर में बचत होगी जिससे आप आसानी से अपनी तनख़्वाह को बचा सकते हैं। इन पॉलिसियों या योजनाओं का नहीं पता, लेकिन आप इन तरीकों से अपनी मासिक आय को कुछ ह़द तक बढ़ा सकते हैं और सेविंग कर सकते हैं। इनके बारे में विस्तारपूर्वक जानिए, पर उससे पहले आय के स्त्रोत और उन पर लगने वाले कर के प्रकार के बारे में जानना भी काफी जरूरी है ताकि उस हिसाब से आप प्लान कर सकें।

सैलरी

यदि आप किसी भी संगठन या संस्थान में स्थायी कर्मचारी के रूप में कार्यरत है तो आपकी सैलरी से टीडीएस या टैक्स कटेगा। सैलरी पर कटौती, मिलने वाली धनराशि के स्लैब के हिसाब से होती है। इसमें स्टैंडर्ड कटौती एचआरए, एलटीए आदि होता है।

घर

रियल एस्टेट से होने वाली आय या हानि के हिसाब से कर लगता है। होम लोन और पिछले सालों में होने वाले घाटे पर भुगतान किया गया ब्याज, मानक कटौती होती है। (आमतौर पर ये आय पोस्ट हाउस टैक्स का 30 प्रतिशत होता है।)

व्यापार

किसी भी व्यापार में होने वाले सकल लाभ पर टैक्स देना होता है।

कटौती-व्यापार या धंधे में लगाई गई लागत, होने वाली आय या हानि पर ही कर लगाया जाता है जिसका पूरा लेखा-जोखा देना होता है।

पूंजी लाभ

एक पूंजी परिसम्पत्ति (सम्पत्ति, शेयर, ज्वैलरी, म्यूचुअल फंड यूनिट) की बिक्री से होने वाला लाभ या हानि।

कटौती: सम्पत्ति, होल्डिंग टर्म, इडेंक्शन, लगातार होने वाली हानि और निर्दिष्ट विकल्पों में निवेश।

अन्य

ऊपर दिए गए 5 स्त्रोतों के अलावा अन्य स्त्रोत से होने वाली आय।

कटौती: लाभांश, कर मुक्त होते हैं, अगर आपकी आय 10 लाख रुपए से ऊपर की नहीं है। इसलिए, किसी रिश्तेदार या परिवारजन से किसी विशेष अवसर पर प्राप्त होने वाले गिफ्ट, 10 लाख से कम के होने पर कम मुक्त होते हैं। एनआरई खाते, पीपीएफ खाते आदि से ब्याज।

क्लबिंग, टैक्स में जुड़ता है

निवेश से होने वाली आय, जो कि नाबालिग बच्चे या आपके पार्टनर के नाम पर हो, आपकी कर योग्य आय में जोड़ी जा सकती है जिसके कारण हाई आउटगो हो सकता है।

घर का किराया भत्ता (एचआरए)

यह सबसे कॉमन सीटीसी घटक है। जो लोग किराए पर रहते हैं वो एचआरए के विपरीत कर में छूट पा सकते हैं और कर योग्य आय बैलेंस हो जाती है।

छूट, निम्न सीमा तक ही सीमित है-

1.सैलरी के 10 प्रतिशत से कम का हिस्सा किराये में भुगतान करना (वेतन अर्थात् मूल वेतन और मंहगाई भत्ता)

2.वेतन का 50% जहां घर दिल्ली, मुंबई, कोलकाता या चेन्नई में स्थित है, और अन्य शहरों में वेतन का 40%

3.वास्तविक प्राप्त एचआरए

क-यदि आपके सीटीसी में एचआरए शामिल नहीं है तो भुगतान किये जाने वाला किराया, सकल करयोग्य आय से उपलब्ध है जो कि विभिन्न नियमों और शर्तों (अधिकतम कटौती 5000पीएम) के तहत आता है।

ख-अगर आप पने ही घर में रहते हैं तो आपका एचआरए घटक, पूरी तरह से कर योग्य है।

लीव ट्रेवल कंसेशन (एलटीसी)

एलटीसी छूट, चार सालों में दो घरेलू यात्राओं पर मिलती है। 1 जनवरी 2018 से एक नया ब्लॉक शुरू किया गया है। जिसमें इससे संबंधित कई नियम लागू किये गए हैं। उदाहरण के लिए - अगर आप वायुयान से सफर करते हैं तो आपकी यात्रा के लिए जो मार्ग सबसे छोटा है उसके लिए इकोनॉमी क्लास का एयर फेयर मिलेगा। होटल और स्थानीय वाहन खर्च के लिए कोई छूट नहीं दी जाएगी।

लीव इनकैशमेंट

अगर आपने आपको मिलने वाली सभी छुट्टियों को नहीं लिया है तो इनका इनकैशमेंट करवा लें। साल खत्म होने पर ये छुट्टियां वैसे भी बर्बाद हो जाती हैं। बेहतर होगा कि आप इन्हें कैश करवा लें। ये सुविधा आपको सेवानिवृत्ति या इस्तीफे के दौरान मिल सकती है। जीवनपर्यन्त अधिकतम सकल छूट, 3 लाख रुपए होती है।

रिअम्बर्समेंट (पैसे की वापसी)

आप अपने कुछ खर्चों जैसे -टेलीफोन के बिल, डेटा चार्ज आदि पर छूट प्राप्त कर सकते हैं। हालांकि इसकी एक सीमा होती है और कम्पनी या नियोक्ता इसकी एक सीमा निर्धारित कर सकता है। इसके अलावा, आप मील वाउचर, सुडेक्सो कूपन आदि पर भी छूट पा सकते हैं जोकि 50 प्रतिशत तक की छूट देते हैं। दो बच्चों तक की शिक्षा पर भी छूट प्राप्त की जा सकती है। इसके लिए आपको प्रति बच्चे पर टैक्स लाभ मिलेगा। साथ ही मेडिकल बिलों पर भी छूट मिलती है जोकि 15 हजार तक सीमित होती है।

कार के लाभ

अगर आपके नियोक्ता के द्वारा कार उपलब्ध करवाई जाती है या कार के लिए एक निश्चित खर्च दिया जाता है तो आप इसका लाभ उठा लें। कार लेकर उसका मेंटीनेंस चार्ज या निर्धारित मासिक राशि को लें। ये खर्च आपको ड्राइवर और ईधन के लिए दिया जाता है, बशर्तें आप इसका इस्तेमाल कार्यालय आने जाने में करते हों। कुछ कर्मचारी लीज़ पर भी कार लेकर इसका लाभ उठा सकते हैं और कर में छूट पा सकते हैं।

परिवहन भत्ता

ऑफिस और घर तक आने जाने में आपका जो भी धन खर्च होता है उसके लिए भी कर में छूट मिलने का प्रावधान है। लेकिन इसकी सीमा होती है। 2017-18 में ये सीमा प्रति माह 1600 रुपए थी। को 2018-19 के वित्तीय वर्ष से कर का भुगतान करना होगा।

कर्मचारी भविष्य निधि (ईपीएफ)

नौकरी करने के पांच या उससे अधिक समय के बाद पीएफ को निकालने पर प्राप्त धनराशि कर मुक्त होती है। हालांकि, रोजगार की समाप्ति पर या सेवानिवृत्ति के बाद पीएफ खाते में जमा राशि पर अर्जित ब्याज कर योग्य होता है। परन्तु सेवा की कोई न्यूनतम सीमा नहीं है कि आप उस समय तक ये राशि नहीं निकाल सकते हैं, अगर गंभीर रोगों जैसे- कैंसर, टीबी आदि के लिए इस राशि को निकालते हैं तो इस पर कर नहीं लगता है।

More From GoodReturns

Gold Rate Today: 6 मार्च को सोने की कीमतों में उतार-चढ़ाव जारी! जानिए 24K, 22K और 18K गोल्ड रेट

Silver Price Today: शनिवार को बाजार में हड़कंप! फिर चांदी के दाम धड़ाम, जानें 1 किलो चांदी का रेट क्या है?

PNB का बड़ा फैसला! 13 डेबिट कार्ड से ATM कैश निकासी सीमा आधी, जानें किन कार्डधारकों पर पड़ेगा असर

Ladli Behna Yojana 34th Installment: 1500 या 3000 रुपये? जानें कब आएगी 34वीं किस्त और ऐसे करें स्टेटस चेक

Gold Rate Today: सराफा बाजार में सोने के दामों में लगातार कमी, जानें आज कितना सस्ता हुआ 22K और 24K गोल्ड

Silver Price Today: 6 मार्च को भी चांदी में उतार-चढ़ाव! 30,100 रुपये टूटा भाव, जानिए प्रति किलो चांदी का रेट

CM Kisan Samman Yojana: राजस्थान किसानों के लिए अपडेट! कब आएगी 6वीं किस्त, ऐसे चेक करें पेमेंट स्टेटस

Gold Rate Today: होली पर सस्ता हुआ सोना-चांदी का भाव, जानिए 24K, 22K और 18K गोल्ड रेट

Gold Price Today: मिडिल ईस्ट जंग के बीच सोने की कीमतों में बड़ी गिरावट! जानिए 24k, 22k, 18k गोल्ड रेट

PM Kisan Yojana: किसानों के लिए सुनहरा मौका! PM Kisan योजना से पाएं 3000 रुपए महीना, ऐसे भरें फॉर्म

Silver Price Today: 9 मार्च को चांदी की कीमत में आई गिरावट...35,000 टूटे भाव, जानिए 1 किलो चांदी का भाव

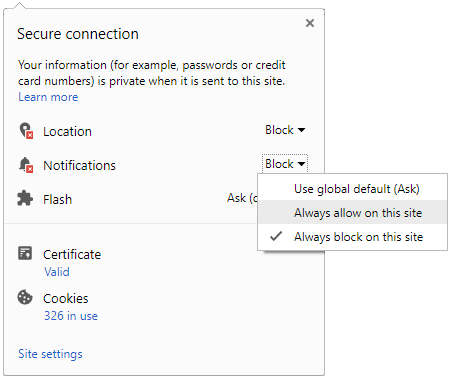

Click it and Unblock the Notifications

Click it and Unblock the Notifications